Viernes, 28 de septiembre de 2018.Posteriormente al cierre del periodo, la Sociedad ha concluido satisfactoriamente el proceso de aumento de capital y de restructuración de su deuda financiera que le ha permitido alcanzar el equilibrio patrimonial, así como una mejora de la situación de liquidez y del fondo de maniobra.

El 27 de julio de 2018 ha sido inscrita en el Registro Mercantil de Asturias el aumento de capital por un importe total de 125,7 millones de euros, mediante la emisión de 4.656 Millones de acciones ordinarias con 0,01 euros de valor nominal y 0,017 euros de prima de emisión cada una.

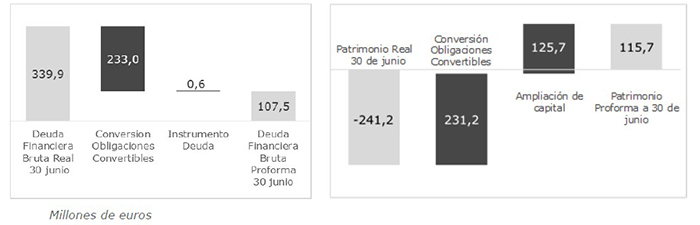

En la misma fecha, una vez cumplidas la totalidad de las cláusulas suspensivas, tomó efectividad el acuerdo de refinanciación firmado el 21 de junio de 2018 entre la Sociedad y sus principales entidades financieras. La efectividad de dicho acuerdo, que afecta a 318 millones de euros de deuda financiera, ha supuesto: (1) la cancelación de pasivo por importe de 233 millones de euros mediante la conversión en dos tipos de obligaciones, (2) la conversión del pasivo remanente en un préstamo sindicado por importe de 85 millones de euros y (3) la extensión de los avales existentes y el establecimiento de una nueva línea de avales por importe de hasta 100 millones de euros.

La cancelación de pasivo mediante la conversión en obligaciones ha supuesto el registro de un instrumento de patrimonio por importe de 8,1 millones de euros, el registro de un instrumento de deuda por importe de 0,6 millones de euros, y ha tenido un impacto positivo en el resultado financiero de 223,1 millones de euros.

A título ilustrativo, el análisis proforma de estas operaciones de aumento de capital y restructuración de deuda sobre el pasivo a 30 de junio, incrementaría el patrimonio neto, de -241,2 millones de euros a 115,7 millones de euros y reduciría la deuda bruta de 339,9 millones de euros a 107,5 millones de euros.

Durante el mes de agosto, el consejo de administración ha contratado los servicios de un asesor externo independiente que ha realizado una revisión técnica y financiera pormenorizada de los proyectos en cartera y de los flujos de caja, como consecuencia de la cual se han identificado desviaciones en costes. Adicionalmente se han producido retrasos en cobros y contratación.

Para hacer frente a estas desviaciones se considera necesario activar un conjunto de planes de acción urgentes que permitan revertir la situación. Estos planes incluyen tanto la renegociación con los clientes como el refuerzo de la actividad de captación de nuevos contratos, de incremento de la eficiencia y de la situación financiera. Además, la compañía ha puesto en marcha acciones de refuerzo de la gestión.

Con respecto a la situación de los procesos de desinversión, indicar que los mismos se están cumpliendo de acuerdo a las previsiones del plan estratégico, habiéndose materializado a la fecha la venta del edificio de Madrid (como se indicaba en las cuentas anuales de 2017), la venta de la filial Núcleo Comunicación y Control, y de la filial de DF Rail (80%). El Plan de ahorros de gastos de estructura avanza en línea con los importes previstos en el plan estratégico.

La actividad de Duro Felguera en el primer semestre se ha visto significativamente afectada por los problemas de liquidez derivados de la situación financiera previa a la ampliación de capital que provocó dificultades en la contratación de nuevos proyectos y una disminución del nivel de producción. Las ventas producidas en el periodo ascienden a 222,2 millones de euros, lo que supone un descenso del 30,4% respecto a las producidas en el primer semestre del año anterior.

El EBITDA resultante ha sido de 48,2 millones de euros negativos como consecuencia de la reducida actividad, de las desviaciones en proyectos por importe de 30,3 millones de euros, así como las provisiones asociadas a los arbitrajes en curso por importe de 8 millones de euros.

El resultado neto atribuible obtenido en el período ha sido de 54,9 millones de euros negativos e incluye la reducción del valor contable de DF Rail por importe de 4,7 millones de euros.

| Cuenta de Resultados | 1S 2018 | 1s 2017 | Var.% |

|---|---|---|---|

| Ventas netas totales | 222.219 | 319.161 | -30,4% |

| EBITDA | -48.182 | 7.787 | n.s. |

| EBIT | -52.361 | 6.321 | n.s. |

| Resultado financiero | -8.723 | -9.871 | n.s. |

| Resultado por puesta en equivalencia | – | -140 | n.s. |

| Beneficio antes de impuestos | -61.084 | -3.690 | n.s. |

| Impuestos sobre las ganancias | -1.300 | 679 | n.s. |

| Resultado del ejercicio | -62.384 | -3.011 | n.s. |

| Intereses minoritarios | -7.447 | -1.107 | n.s. |

| Resultado neto de la sociedad dominante | -54.937 | -1.904 | n.s. |

Contratación, cartera y actividad comercial

La contratación durante el primer semestre ha sido de 52,2 millones de euros, lo que supone un 87,4% menos respecto al mismo periodo del año anterior. La reducción se produjo por la falta de un balance saneado y la indisponibilidad de líneas de avales, lo que dificulta la contratación de nuevos proyectos. La cartera de contratos a cierre del semestre asciende a 953,6 millones de euros.

Desde el punto de vista comercial, la actividad en el semestre ha tenido los siguientes hitos destacables:

- En la línea de Energía, la elaboración o presentación de ofertas para: (1) ciclos combinados en Perú (500MW) y en Reino Unido (1600MW); (2) una planta de generación de carbón en Colombia (500MW) y (3) diversas plantas fotovoltaicas en Argentina, Brasil y España.

- En la línea de Servicios, la elaboración o presentación de ofertas para: (1) montajes en el sector siderúrgico; (2) proyectos de cogeneración y biomasa en México y Argentina y (3) firma de un acuerdo global para proyectos de Sistemas Logísticos como proveedor tecnológico de una multinacional de bienes de consumo.

- En la línea de Oil & Gas, la elaboración o presentación de ofertas para la construcción de tanques de: (1) amoniaco en Arabia Saudi, (2) sales en Italia, (3) ácido en Perú, (4) propano y butano en Rusia, (5) hidrocarburos en Méjico y Oriente Medio y (6) una esfera monoblock de hidrógeno en EE.UU.

- En la línea de Mining & Handling, la elaboración o presentación de ofertas en: (1) Sudamérica donde se detecta una importante reactivación del sector, (2) Canadá donde se está participando en la negociación directa de una planta de grafeno y se ha retomado la actividad comercial en antiguos proyectos que se encontraban